美债失常大兜售的背面预示着什么?

来历:商场资讯

现在间隔美国选民决议谁将成为下一任总统还有不到一周的时刻。而美国国债在这场引人注目的大选前的高动摇,无疑正令许多业界资深人士感到挂心。

荷兰协作银行高档微观策略师Benjamin Picton在本周三最新宣告的一篇陈述中就正告称,一场债款危机或许已初露端倪,主权钱银发行国政府能够经过降低本国钱银的币值来鬼鬼祟祟地“违约”,而债券持有人将是替罪羊。

Picton指出,“我特意想挑选这样说:美国行将决议其下一任总统,而不再是下一任‘自在国际的首领’,由于摆在桌面上的选项之一是在买卖和外交方针上采纳愈加孤立主义的做法,美国或许会回绝发挥其领导作用,而是转而敦促哪些拒不退让的盟国承当更多的全球安全职责。”

Picton表明,这或许意味着“美国国际差人”新保守主义阶段的完毕,而现在清楚明了的是,美债商场和美元指数对特朗普再次取胜的潜在影响,正变得益发灵敏起来。

如下图所示,自9月中旬美联储大幅降息50个基点以来,10年期美债收益率反而累计大幅上涨了逾55个基点。那些在购房前一向等候美联储降息的美国人,正再度失望般地上临着“7字头”的典当借款利率——由于美国典当借款的定价往往会更为贴合于收益率曲线的长端改变。

Picton表明,现在美债收益率曲线的形状很能阐明情况。虽然OIS利率期货定价已削弱了对美联储本年进一步降息的远景,但2s10s(2年与10年)美国国债利差持续走高。2s10s收益率曲线在9月初还仍处于倒挂情况,但现在的利差已来到了15.5个基点。而奇怪的是,自美联储降息以来,2s30s利差彻底没有变陡。

这阐明了什么?一言以蔽之,商场估计短期内美联储降息次数会减少,而未来十年的通胀率或许会高于人们近期习气的水平。那么,为什么会这样呢?跟着特朗普在大选中取胜的几率进步,商场正在对财物进行从头定价,以反映特朗普方针纲要施行后的国际情况——特朗普自己是个大手大脚的人,他拥护全面减税和遍及征收关税,而大多数经济学家都会告知你这些办法会引发通货膨胀。

但特朗普取胜还并不是债券商场仅有的熊市理由。哈里斯自己也不是财务鹰派,并且跟着各国在医疗、养老、国防和利息开销方面的开销添加,人们对全球债款担负以及债款担负进一步添加的或许性再次感到不安。

债券持有人正成为替罪羊

Picton指出,最近的价格走势看起来是“理性预期”理论的成功,但经济理论中的其他一些要素也在阳光下熠熠生辉。

理性预期是一个经济学的假说,是指人们针对某个经济现象进行的预期,是理性的。他们会最大极限的充分利用收成的信息来作出举动而不会犯系统性的过错。

低位但安稳的通胀方针是件功德,这一概念源于 “名义刚性”。从根本上说,这种观念以为经济中的某些价格具有 “粘性”,因而商场无法像古典经济学家一般所说的那样完成自我平衡。

这方面的一个比如或许是美国房子销量的下降,由于销售商回绝调整价格预期以反映当时的经济情况。另一个比如或许是,由于欧洲汽车行业在竞赛中落败,德国群众汽车公司拟将汽车工人的薪酬减少10%(肯定会遭到工会的对立)。

在这两种情况下,商场报价(对房子和劳动力的报价)都坚持了粘性,没有根据冷漠的经济实践进行调整。生意差价扩展,买卖活动干涸。那么,主导中央银行和国家财务部的新凯恩斯主义经济学家是怎么处理这一问题的呢?他们经过制作满意的通胀,使买价上升以满意那些粘性报价,从而为经济机器的车轮工作供给润滑剂。

在周三晚些时候,英国财务大臣里夫斯发布了她的首份预算案,人们或许就能从中看到这种思路的一些蛛丝马迹。里夫斯宣告将添加税收和举债以进行出资——从额定举债1420亿英镑,到至少30年来最大规划的加税,预算规划之大令人瞠目。

Picton指出,现在英国债款与GDP之间比重已超过了90%(美国还要高),这是经济学家卡门·莱因哈特和肯尼思·罗格夫预估的凯恩斯乘数将低于1的临界点(虽然这一理论在曩昔十几年间备受争议)。浅显地说,该乘数低于1,意味着政府每多花一美元,GDP增长量却不到一美元,因而,由于债款增长速度快于GDP,假贷和开销影响办法将拔苗助长。

怎么脱节这一经济厄运循环?

要想脱节这一经济厄运循环,Picton以为有两个选项:挑选违约或财务紧缩方针。但人们其实能够扫除紧缩,由于在乔治·奥斯本(前英国财务大臣)和朔伊布勒(已故前德国财长)之前的测验严重破坏了社会契约之后,没有哪个政府勇于仔细提出紧缩。在违约方面,无权发行本国钱银的国家只能硬性违约(想想希腊),而主权钱银发行国政府则能够经过降低本国钱银的币值来鬼鬼祟祟地“违约”。

Picton表明,这便是金融限制的情形——债券持有人将是替罪羊,他们经过持有实践收益为负的证券来为财务浪费供给资金。在这种情况下,聪明的资金会退出债券商场,持有能对冲通胀的什物财物。

标普500指数本年累计上涨超过了22%,而长时间美债收益率也在上升,这是否便是商场在债款危机初露端倪的情况下所想象的未来?

相关文章

超乐音乐节成都炽热敞开 真高兴&爱奇艺联奉7月新欢喜

来历:钥城网 7月24日,成都我国西部国际博览城超燃音浪不断,为期2天的2021年超乐音乐节在此炽热敞开。24日当晚,李宇春、薛之谦、THE9-孔雪儿、THE9-陆柯燃、顏人中、杜天宇等歌手先后上台...

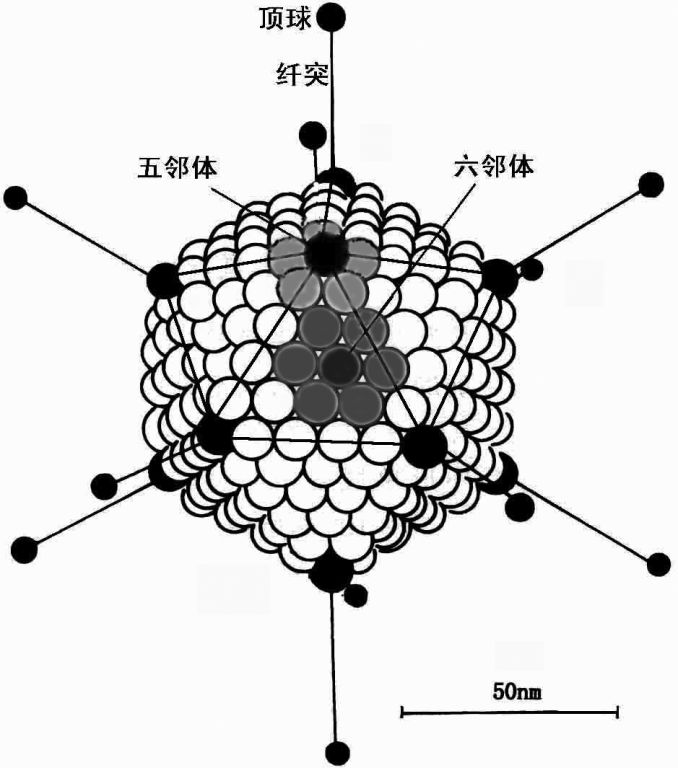

51吃瓜网网友科普:探究病毒的主要化学成分是什么?

引言在当今信息爆炸的时代,病毒已经成为我们生活中一个重要的话题。随着科技的进步,对病毒的研究不断深入,很多网友在51吃瓜网分享自己的见解,帮助大家更好地理解病毒的本质。今天,我们将探究病毒的主要化学成...

教皇方济各稀有发声:哈里斯和特朗普都“反生命”,美国人只能“两恶取其轻”

【文/观察者网 齐倩】据美国《纽约时报》和英国广播公司(BBC)报导,9月13日,教皇方济各“稀有”宣布涉政谈论,称美国两党总统提名人都“对立生命”,一起批判了特朗普驱赶在美数百万移民的方案,以及哈里...

中文字幕精品一区二区三区(中国)官方网站IOSAndroid通用版手机app下载155su黑料入口

经查,王一新丧失理想信念,背弃初心使命,结交政治骗子,对抗组织审查;违背组织原则,隐瞒不报家庭房产情况,在组织谈话时不如实说明问题,违规选拔任用干部并收受财物;违规收受礼金,接受私营企...

全国免费激情网2025年6月17日

一是湖北枝江酒业股份有限公司被要求补税8500万元,因这笔税款被追溯至1994年,使得税务“倒查30年”成为舆论焦点。二是宁波博汇化工科技股份有限公司3月份收到当地税务要求补税5亿元的...

我国之行完毕后,4月20日,甲亢哥在直播中复盘了我国行去过的城市,现场给这几场直播打分。依照“难忘的”、“好”、“还行”、“一般”、“再也不去了”五档规范进行点评。

鉴于上海是第一场直播,开了个好头;在北京长城上自己体现十分棒;深圳的科技感很足几个原因,甲亢哥给上海、北京、香港、深圳、长沙五站给出了“好”的点评。在说到少林寺直播的时分,甲亢哥说有必要是一百分,给出了“难忘的”点评;别的,因为在重庆看了超级美的夜景,用无人机直播,还再次碰到了“卤鹅哥”,因而,重庆的点评也是“难忘的”。

甲亢哥总结说,每场直播都有自己的特色,各美其美,都很好。别的,他还泄漏“卤鹅哥”将在几周后来到美国并待上好几天,自己将带他看看美国的文明。

(来历:大象新闻)

甲亢哥最新直播复盘我国行 少林重庆打分最高

大象新闻记者 王建东我国之行完毕后,4月20日,甲亢哥在直播中复盘了我国行去过的城市,现场给这几场直播打分。依照“难忘的”、“好”、“还行”、“一般”、“再也不去了”五档规范进行点评。01:45鉴于上...